崔潇濛:国际种业格局变迁的两大内在动力

作者:来源:经济与社会研究院发布时间:2021-03-23

作者:崔潇濛(暨南大学经济与社会研究院副教授)

蔡叶田(暨南大学经济与社会研究院硕士研究生)

写在前面

去年年底召开的中央经济工作会议首次将种业发展提到了粮食安全战略的高度。今年的中央一号文件也明确表示要将种子作为农业现代化的基础,“打好种业翻身仗”。

放眼全球,种业的发展在过去几十年间经历了由公共部门主导向私营部门主导的转向,并已形成了相当成熟的商业化种子市场。全球商业化种子市场的总体规模预计会在不久的将来突破千亿美元。种业具有高研发投入的特点,其研发投入所占收入份额也远高于其它农业投入品行业。

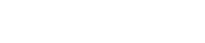

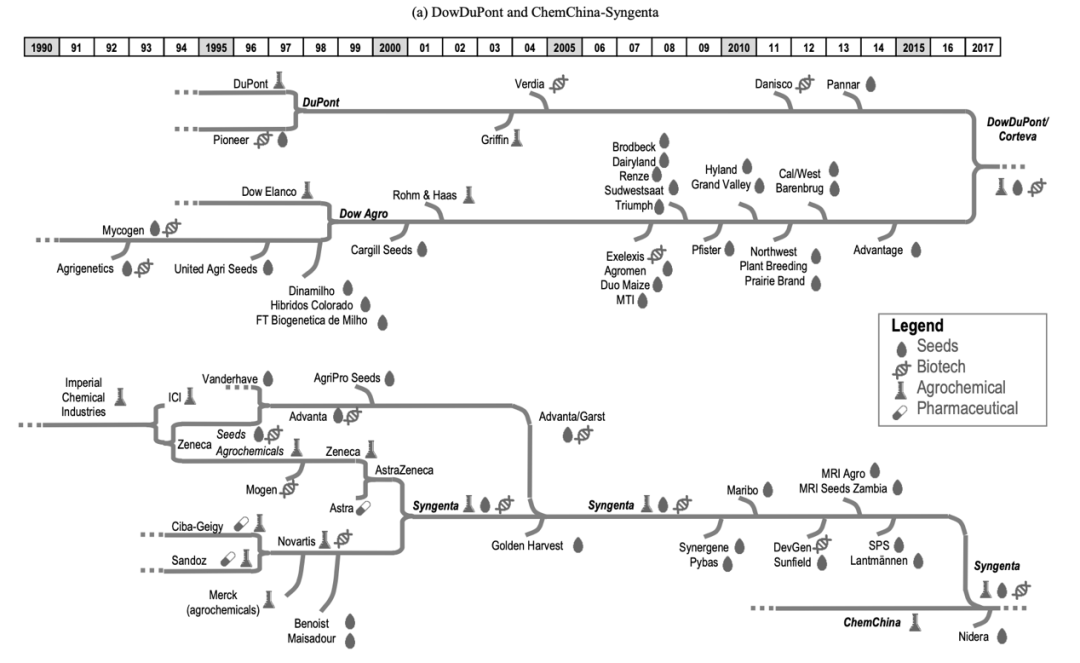

在过去几年间,全球种业的产业格局发生了明显的结构性变迁。陶氏(Dow)与杜邦(DuPont)合并,并在随后拆分出了名为科迪华(Corteva)的农业企业。此后,拜耳(Bayer)并购孟山都(Monsanto),种业中的主要角力者从6个变成了4个。而排名第四的巴斯夫(BASF)又收购了从拜耳剥离出的部分业务。与此同时,中化收购了行业巨头先正达(Syngenta)。

本文梳理了近年来国际种业格局变迁的两大内在动力。部分内容编译、整理自经合组织经济学家Koen Deconinck博士的学术论文及经合组织发布的相关研究报告。

实现产品互补性

只有将有价值的遗传特性植入有价值的品种中才能真正满足农户的需求。这一植入过程也往往意味着性状和品种间互补性的建立。对单一企业而言,将这些过程内化有助于促进研发和营销,同时还可以进一步探索性状、品种与植保化学品之间的相互联系。以转基因种子为例,其与植保化学品之间既可能是互补关系,也可能是替代关系;前者体现在耐除草剂性状与除草剂之间,后者则体现在抗虫性状和杀虫剂之间。选择不同侧重点会影响公司的战略。企业合并则是一个行之有效的方法,它不仅可以通过投资互补产品使得正外部效应内部化,还有利于协调研发过程。

1990-2010年间种子和生物技术企业的合并很大程度上反映了这种互补性。在上世纪90年代的种子和生物技术市场中,公司一般会通过内部研发或收购来获取工具、性状和品种专利的多样化组合。这类具备互补性的知识资产显然大幅推进了市场结构变化。孟山都最初从事化学品生产,以除草剂产品“农达(Roundup)”打开了农业市场。孟山都很早就意识到了基因工程的潜力,随即收购了一系列种子公司和生物技术公司并将其发展成核心业务。现如今活跃于该行业的许多公司也曾将植保化学品、种子和基因业务相结合。先正达的前身是ImperialChemical Industries(化学)、Vanderhave(种子)和MoGen(基因)。科迪华的血统则包括杜邦(化学)、Pioneer Hi-Bred(种子)、陶氏(化学)、AgriGenetics(种子和基因)、Pannar(种子)和Verdia(基因)。

一个关于互补性的新维度潜藏于数字农业之中。大数据使得企业有更多途径获取有关种子、性状和农业化学品最佳组合的信息,从而能给农户提供量身定制的建议。数字农业可能会激发研发和市场营销之间的互补性,产生与转基因技术类似的变革性影响。拜耳并购孟山都的重要原因之一便是看中了孟山都早期在数字农业领域的领先优势。目前,行业中的其它主要参与者也都开发了与数字农业和精准农业相关的产品。

这种互补性与知识产权之间有着复杂的关系。知识产权对种子和生物技术市场至关重要,但其在刺激行业整合方面的作用尚不明晰。强大的知识产权保护可能会阻碍公司站在前人的肩膀上进行革新,此时收购与合并将成为化解障碍的重要方式。但在另一方面,知识产权保护也可能刺激企业对知识产权进行授权许可。比如,美国的大型公司广泛推进知识产权的交叉授权许可,进而得以提供堆叠了多家公司所开发转基因性状的产品。

追求规模经济

除了进行互补组合外,种业在行业格局变迁的过程中也出现了相对同质化的企业合并,较具代表性的案例包括2014年先正达对Adventa/Garst的收购。这种横向合并的驱动力主要源自监管和研发这两大块固定成本。

引进转基因作物的审批成本相当可观。审批流程在美国需要2500天,在欧盟需要1800天。据估计,转基因玉米的合规性财务成本在600万-1500万美元之间;而行业资助的研究则表明,该成本高达3500万美元,占总成本的26%。即使没有明确的监管要求,公司也会进行安全测试以规避潜在风险。因此,在现实中难以得到对监管成本精确的估计值,但高昂监管成本的存在毋庸置疑。高固定成本导致了转基因难以应用在市场小的作物上,同时还导致转基因产品较高的市场集中度。只要监管费用这一固定成本的增长速度慢于市场规模的扩张,不断扩大的转基因种子市场就应该能容纳越来越多的公司。

另一个更为重要的成本因素是研发成本。在这样一个严重依赖创新的市场,企业之间的竞争一定程度上就是研发的竞争。市场体量的增加会刺激研发投资,从而间接提高了固定成本和市场进入壁垒。这一现象已经出现在美国转基因玉米种子市场当中。在这种情况下,合并是企业应对研发支出负担的一种理性方式。

规模经济效应和知识资产互补共同推动了近年来的企业并购。中化收购先正达之前,只活跃于非专利农药领域,在种子和生物技术领域并不突出。通过收购先正达,中国化工扩大了它在农用化学品领域的产品组合,还获得了种子和生物技术方面的补充资产。再以陶氏和杜邦为例,合并之前两家公司专长不同,陶氏侧重于农作物保护化学制品,杜邦更侧重于种子和转基因特性。与此类似,拜耳的农作物科研部门主要靠作物保护化学制品盈收,孟山都的主要收入来源则是种子和生物技术。

结语

作为促进行业格局变迁的两大内在动力,产品互补性和规模经济之间未必是非此即彼的关系。就当前的行业巨头而言,其相对广泛的业务领域意味着相对多样化的战略投资选择。产品互补性和规模经济的相对重要性更多地体现在具体业务部门的并购、分拆事件中。就行业总体而言,行业的集中度在不断提升。市场也因此存在着产品价格上升和创新能力下降两方面的担忧。由于种业的相对封闭性,目前缺乏足够的公开数据来支撑对价格、创新两方面影响的严谨分析。种业结构变迁对市场的长期影响仍是亟待研究的重要问题。

文章附图:

注:上图体现了1990年以来国际种业产业格局主要变化,图(a)主要反映了围绕陶氏、杜邦和先正达的分拆、合并;图(b)聚焦于拜耳、孟山都和巴斯夫。资料来源于经合组织于2018年发布的报告“Concentration in Seed Markets: Potential Effects and Policy Responses”。